Экосистемы и маркетплейсы: обзор рынка финансовых услуг

06.11.2020ВВЕДЕНИЕ

Закономерный переход к новому уровню развития производительных сил и производственных отношений определил современный портрет потребителя. Выход на рынок новых поколений потребителей, ускорение транзакций и форсированная цифровизация всех процессов влечет за собой реструктуризацию рынка финансовых услуг, появление новых игроков и новых форм максимального охвата потребительских сегментов. Молодые потребители отличаются от старших поколений характером восприятия информации, отношением к выбору и оценке товаров и услуг (например, склонностью к онлайн-заказам). Активное потребление этими поколениями банковских, страховых и даже инвестиционных продуктов заставляет компании все больше оцифровывать свои продукты, переводить их в онлайн-взаимодействие с потребителями. Это способствует формированию нового спектра конкурентных преимуществ для финансовых и торговых организаций. Если раньше компании наращивали региональное присутствие для максимального охвата всех групп потребителей с целью обеспечения личного контакта, то сегодня предпочтение отдается дистанционным коммуникациям через телефон и электронную почту. Развитие интернета расширило возможности онлайн взаимодействия между производителями и потребителями финансовых услуг за счет скорости, простоты и удобства обслуживания. Современный клиент ожидает решения всех финансовых вопросов так же легко, как заказ товара в Сети, — несколько кликов, прозрачное перечисление опций и порядка оплаты. Результатом становится структурная трансформация финансового рынка, сокращение региональных представительств. Банковский, страховой, инвестиционный бизнесы переходят в онлайн-пространство, все больше появляется площадок, на которых есть возможность выбрать продукт или услугу по заданным параметрам среди общего объема компаний.

СТРУКТУРНАЯ ТРАНСФОРМАЦИЯ РЫНКА ФИНАНСОВЫХ УСЛУГ В УСЛОВИЯХ ЦИФРОВИЗАЦИИ: ЭКОСИСТЕМЫ И МАРКЕТПЛЕЙСЫ

Под цифровой экосистемой понимается многосторонняя цифровая платформа, в которой все сервисы взаимодействуют друг с другом, отвечающая следующим основным критериям: наличие информационно-технологической инфраструктуры, открытость для партнеров.

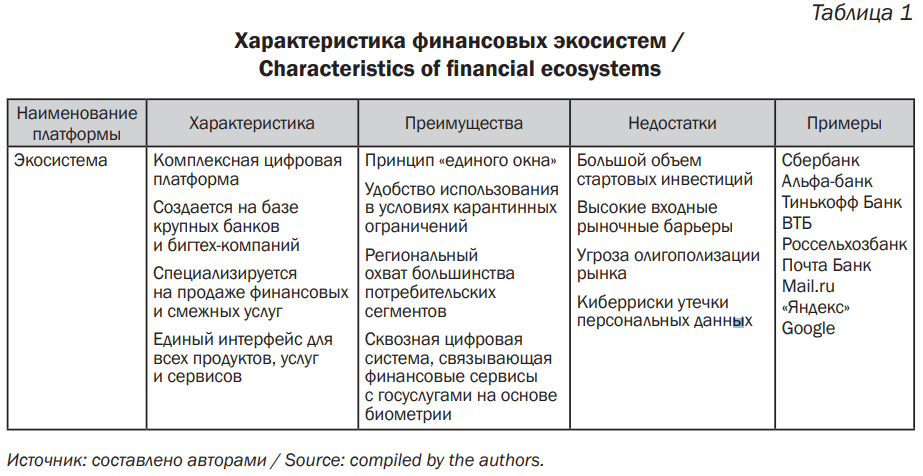

Диджитализация и возможности онлайн-коммуникации создают предпосылки для создания нового формата продаж и клиентских отношений через интеграцию финансовых экосистем и цифровых маркетплейсов (табл. 1).

Табл. 1 демонстрирует отличительные черты финансовых экосистем. В рамках экосистемы потребителю предоставляется уже отобранный оператором перечень провайдеров и услуг. Это обеспечивает клиентам удобство и комфорт, исключая необходимость самостоятельного поиска информации, изучения различных вариантов. Взаимодействие с клиентом через финансовые экосистемы активно набирает обороты, ребрендинг Сбербанка является подтверждением актуальности и перспективности данной формы взаимодействия с клиентом. Современная экосистема — это оболочка, в которой содержатся самые разнообразные услуги и товары. Провайдеру экосистем доступна не только информация о действиях клиентов в приложении, но и данные об их локациях, поисковых запросах, установленных приложениях, с помощью этой информации формируется «цифровой» портрет клиента. В результате становится доступным предложение индивидуализированного продукта, ориентированного на потенциальный спрос конкретного потребителя.

Крупные организации строят экосистемы вокруг себя, компании поменьше встраиваются в экосистемы организаций-партнеров. В качестве основных характерных признаков экосистемы целесообразно отметить единый интерфейс для всех продуктов, услуг и сервисов, формат «одного окна», унифицированный способ идентификации для всех составляющих, бесшовную передачу данных внутри сервисов. Финансовый рынок в целом сегодня находится в переходном состоянии от традиционного предоставления услуг в офисе посредством личного контакта с менеджерами до коммуникации в онлайн-среде цифровых экосистем. Развитие технологий позволяет объединять финансовые и нефинансовые продукты, сервисы и услуги в рамках единой платформы. Практически любой финансовый вопрос можно решить дистанционно: от продления вклада до получения кредита, оформления страхового полиса или открытия брокерского счета. Тем не менее остается ряд лимитов, в рамках которых можно совершать сделки, например, в страховании нельзя до сих пор приобретать онлайн полисы дороже 15 тыс. руб., для этого необходимо лично встречаться с клиентским менеджером, а у ряда банков есть ограничения на суточное снятие наличных.

Спектр услуг, которые доступны потребителям, почти безграничен. Так, для малого и среднего бизнеса — облачная бухгалтерия, юридические консультации, налоговые сервисы, страховые продукты для сотрудников, клиентов, пакеты под ключ для создания и продвижения сайта, разработки маркетинговых активностей, оптимизации процессов, использования алгоритмов больших данных для клиентской аналитики, проверки контрагентов и многое другое. Для физических лиц спектр услуг в экосистеме также не ограничивается стандартным набором финансовых услуг: помимо банковских, страховых, инвестиционных продуктов могут быть предложены услуги мобильной связи (от оператора экосистемы), сервисы путешествий — бронирование и покупка билетов, отелей, туров, покупка билетов на мероприятия, сервисы доставки еды и продуктов из магазинов, например «СберМаркет». Также предлагаются сервисы облачных технологий, онлайн-кинотеатры, различные образовательные программы, медицинские услуги, такси. Есть даже возможность приобрести недвижимость, транспорт, получить профессиональный сервис — маркетинговые, юридические и иные консультационные услуги.

Банковский рынок активно включается в процессы глобализации, которые характеризуются расширением каналов продаж, оцифровкой всех внутренних процессов и налаживанием онлайн-коммуникаций с клиентами. Крупнейшие банки создают свои финансовые экосистемы, банки с базовой лицензией и региональные банки интегрируются с форматом уже действующих на рынке маркетплейсов. Таким образом, определяется основной тренд финансового рынка — формирование единого пространства, объединяющего в себе классические финансовые продукты и услуги, платежные сервисы, товарные маркетплейсы. В качестве яркого примера банковской экосистемы можно привести проект Сбербанка, принципы построения экосистемы которого лежат в плоскости интеграции с товарными маркетплейсами. Представленная презентация ребрендинга основана на дифференциации спектра услуг: названия большинства компаний в структуре экосистемы теперь будут начинаться с элемента «Сбер», а вторая часть будет отражать характеристику или отраслевую принадлежность услуги, например «СберЗдоровье», «СберЗвук», «СберМаркет», «СберМобайл» и др.

Преимущества экосистем проявляются в сквозном характере предоставления разного вида финансовых услуг, повышении уровня лояльности клиентов, перспективах распространения на страховой и социальный рынок. Формирование финансовой экосистемы стимулирует развитие долгосрочных отношений банков с другими поставщиками финансовых услуг через взаимодействие со страховыми, инвестиционными компаниями. Для клиентов такое партнерство обеспечивает возможность получения доступа к «длинным» инвестициям. В последнее время на фоне снижения ставок по депозитам среди россиян очень востребованы такие инвестиционные инструменты, как открытие брокерского счета, индивидуальный инвестиционный счет (ИИС), передача средств в доверительное управление, а также программы инвестиционного и накопительного страхования жизни. Общая линейка банковских, страховых, инвестиционных продуктов повышает качество комплексной услуги и, как следствие, увеличивает потребительскую активность и желание подключить ту или иную услугу. В результате финансовые организации увеличивают спрос пользователей на финансовые продукты и расширяют целевой сегмент потребления. К продукту уже предъявляются более высокие требования, клиент покупает не бренд, а качество, поэтому финансовые организации все чаще используют новые технологии разработки пакетов финансовых продуктов и качественного постпродажного обслуживания.

Экосистемы повышают лояльность клиентов: оставаясь в рамках «единого окна», они получают уникальные релевантные предложения, сокращается время на поиск альтернатив, мониторинг отзывов о качестве сервиса сторонних компаний — этот функционал переходит к оператору экосистемы. Такая модель приносит банкам значимый комиссионный доход. В свою очередь потребители получают качественный сервис и больше свободного времени, партнеры экосистемы приобретают новых клиентов, например если инвестиционный сервис является частью банковской экосистемы. Комфортный и надежный интернет-банкинг обеспечивает клиентам бесшовный, быстрый перевод средств с брокерского счета и/или ИИС, минимальные комиссии, возможность просто распоряжаться своим инвестиционным доходом.

Экосистема может быть построена также вокруг страховой компании. В настоящее время нет полностью выстроенной экосистемы взаимодействия потребителя со страховой компанией. Кроме онлайн-продажи страховых полисов необходимо обеспечивать поддержку и сопровождение клиента на протяжении всего срока действия полиса: это возможно через чат-боты, мессенджеры либо через чат в приложении. Целесообразна также реализация онлайн-подачи заявления о страховом случае и получение возмещения онлайн. Для страховой компании мобильное приложение может стать прототипом экосистемы и обеспечивать полную омниканальность. Некоторые страховые компании уже предлагают индивидуальные продукты: с помощью носимых устройств, телематики анализируются все данные страхователя, например о манере вождения, образе жизни. Теоретически экосистема здорового образа жизни может включать не только добровольное медицинское страхование (ДМС), страхование при выезде за рубеж, от несчастных случаев и болезней, но и ежегодный чек-ап (диспансеризацию), услуги телемедицины, программы обследования и формирования рациона питания, психологические консультации, сервисы онлайн-тренировок, специальные предложения от фитнес-клубов.

Компания Philips в 2017 г. открыла в Сколково R&D-центр, который занимается технологиями искусственного интеллекта и алгоритмами машинного обучения. Российское подразделение является частью интернациональной научно-исследовательской системы, которая в перспективе будет интегрирована в финансовые банковские и/или страховые экосистемы по направлению телемедицины, улучшения качества медицинского обслуживания и его доступности. R&D-центры существуют в Нидерландах, США, Китае, Франции, Германии, Бразилии и Индии. Алгоритмы машинного обучения, которые позволят врачам ставить наиболее точные диагнозы, а также методы анализа больших данных — задача работы российского R&D-центра. Стоит отметить, что такую экосистему страховым компаниям выстраивать сложнее, чем банкам, по причине большого объема стартовых и текущих инвестиций по цифровому обеспечению производственных процессов и мониторинга большого массива данных. В связи с этим открывается перспектива взаимодействия финансовых и страховых партнеров по созданию и укреплению конкурентных позиций в рамках одной экосистемы.

Зарубежный опыт демонстрирует реализацию страховыми компаниями полисов «по требованию» — у страхователя есть возможность через приложение активировать полис на несколько минут, часов либо в определенные дни недели, например в выходные. В России для физических лиц такие страховые продукты еще не продаются, но для юридических лиц — операторов каршеринга уже есть поминутное автокаско. Также в России реализована ИT-платформа, благодаря которой человеку, попавшему в ДТП, больше не потребуется обращаться в ГИБДД. Решить проблему по европротоколу можно на месте с помощью смартфона. Современный потребитель выбирает простоту и комфорт обслуживания, поэтому системы, предлагающие комплексную услугу в режиме «единого окна», будут развиваться и набирать популярность.

Недостатки экосистем и проблемы их развития

Недостатки экосистем в основном лежат в плоскости рыночных ограничений и олигополизации рынка. Избыточная власть крупнейших участников может проявляться в разных отраслях, не только на финансовом рынке, но и в ряде сегментов, где они продают товары и услуги. Олигополия сможет закрыть вход или установить высокие барьеры для появления на рынке новых участников, в результате снизится дифференциация и качество предоставляемых услуг, повысится цена. Усиление конкуренции может быть особенно чувствительным для небольших компаний, которые не обладают достаточными финансовыми средствами для инвестиций в цифровую трансформацию предоставления высокого уровня обслуживания, такого же, как у крупнейших игроков рынка. Несмотря на то что слабая конкуренция негативно сказывается на развитии отрасли и росте экономики в целом, Банк России поддерживает усиление позиций достаточно крупных участников рынка, поскольку множество мелких финансовых организаций не обеспечивает высокую конкурентоспособность рынку (особенно учитывая требования ВТО к финансовому и страховому рынкам). Олигополия на финансовом рынке характерна не только для России, в Великобритании и Австралии четыре крупнейших банка доминируют в сфере розничного банковского обслуживания, а четыре крупнейшие страховые компании преобладают в сфере общего страхования.

Меры, направленные на снижение негативного влияния олигополистической реструктуризации финансового рынка в России через развитие конкуренции, представил Банк России в докладе «Подходы Банка России к развитию конкуренции на финансовом рынке». Среди основных устранение территориальной дискриминации потребителя при банковских переводах, установление требований к регулярности отбора крупными компаниями с государственным участием страховых компаний для оказания услуг ДМС, предоставление возможности получать зарплату через систему быстрых платежей (СБП), предоставление в государственных организациях нескольких зарплатных банков на выбор, внедрение механизма переноса текущего банковского счета. Банк России считает необходимым ограничить создание экосистем на базе одной организации, для этого планируется проработать запрет на приобретение государством новых акций (долей) финансовых организаций на конкурентных рынках.

Консолидация большого объема данных в рамках крупнейших экосистем также вызывает опасения. Крупные банки создают собственные экосистемы, в рамках которых собираются, анализируются и хранятся большие массивы данных о потребителях, что увеличивает риски утечки и неправомерного использования персональной информации в коммерческих интересах. Большая база персональных данных клиентов и их предпочтений дает возможность оператору экосистемы запускать новые продукты и услуги, постепенно приобретая все большую долю рынка финансовых и смежных услуг. Финансовые организации формируют команду аналитиков, приобретают стартапы, ИT-компании. Новые риски связаны с трудностью локального законодательно-нормативного регулирования экосистем, объединяющих несколько видов деятельности. Некоторые организации в рамках своей экосистемы предлагают продукты и услуги сторонних компаний, ограничивая каналы их распространения. В связи с этим Банк России планирует ввести регулирование посреднической деятельности при продвижении и продаже финансовых продуктов и услуг, которое будет обеспечивать равный доступ на рыночных условиях финансовых организаций к каналам дистрибуции, в случае если оператор экосистемы обеспечивает продвижение и продажу не только собственных продуктов и услуг, но и продуктов и услуг сторонних финансовых организаций. Внедрение и развитие механизма удаленной биометрической идентификации, инфраструктуры цифрового профиля гражданина, системы быстрых платежей, платформы маркетплейс будет способствовать обеспечению безопасности, доступности финансовых и иных услуг в цифровом виде, развитию конкуренции.

Маркетплейсы и Open API

Маркетплейс — это платформа электронной коммерции, онлайн-магазин электронной торговли, предоставляющий информацию о продукте или услуге третьих лиц, чьи операции обрабатываются его оператором. Тенденция интеграции финансовых экосистем и цифровых товарных площадок будет только усиливаться за счет увеличения доли интернетканала в коммуникациях производителя и потребителя услуг. Маркетплейсы, встроенные в финансовую экосистему, существенно расширяют возможности банков с базовой лицензией, региональных и отраслевых банков, а также небольших страховых компаний. Однако есть риски того, что на платформе будет доминировать ценовая конкуренция, из-за чего качество клиентского сервиса отойдет на второй план. Новые инструменты мотивации активного потребительского поведения, обмена опытом получения услуги и оценки текущего спроса будут способствовать развитию цифровой платформы маркетплейс в структуре финансовой экосистемы, не нарушая теоретических законов конкуренции на рынке товаров и услуг.

Особенности современного развития цифровых финансовых платформ проявляются в том, что финансовые услуги предлагаются в дополнение к продукту, например кредит при приобретении «умного» гаджета или страхование выезда за рубеж при оформлении билета на самолет. Банки строят свои экосистемы, однако теоретически создание полноценной финансовой экосистемы не может быть реализовано только вокруг одного банка, требуется взаимодействие ряда организаций, предоставляющих товары и услуги потребителю. Построение комплексной финансово-цифровой экосистемы со встроенными в нее маркетплейсами, которая предлагала бы сразу все финансовые и нефинансовые продукты вместе, реализовывала весь цикл покупки от сравнения и выбора альтернатив до оплаты и получения услуги, — это направление развития цифровизации финансового рынка.

Инициатива Банка России по разработке и реализации проекта «Маркетплейс» будет способствовать выводу рынка финансовых услуг на новый виток развития научно-технического прогресса. Данная платформа обеспечит потребителям возможность дистанционно получать широкий спектр финансовых услуг максимально возможного круга финансовых организаций. «Маркетплейс» станет площадкой, где информация о заключенных сделках будет храниться в едином реестре финансовых транзакций. Спектр финансовых продуктов и услуг будет включать банковские вклады, государственные и корпоративные облигации, страховые продукты. В перспективе планируется добавить кредитные, инвестиционные и прочие финансовые продукты. Создание такого рода инфраструктуры расширит возможности организаций, не обладающих развитой сетью филиалов и качественной инфраструктурой для дистанционного обслуживания, в том числе для того, чтобы конкурировать с лидерами рынка. Вместе с тем «Маркетплейс» существенно снизит барьеры переключения для потребителей, поскольку прекратить обслуживание и выбрать нового поставщика услуг станет возможным онлайн благодаря удаленной идентификации. Помимо возможности выбора, получения финансового продукта или услуги «здесь и сразу» маркетплейсы предоставляют потребителю гарантию качественного обслуживания. «Маркетплейс» Банка России подготовит цифровую инфраструктуру для взаимодействия банков, финансовых институтов, платежных систем с партнерами и клиентами на единой площадке. Далее предполагается расширение круга участников рынка, использующих финансово-цифровые платформы, чему способствовало принятие ряда законопроектов Государственной думой в июле 2020 г.

Эффективному развитию маркетплейсов способствует развитие технологии Open API, которая обеспечивает взаимодействие между приложениями. Разработчики сторонних компаний получают доступ к функционалу и контенту определенного ресурса и используют его, например, для частичной интеграции или создания собственных приложений. С помощью этой технологии банки могут запускать новые сервисы, работать на опережение потребностей клиента. Open API позволяет размещать и дистанционно приобретать продукты организации на витрине маркетплейсов. Развитие и популяризацию технологии Open API поддерживает Банк России, поскольку она обеспечивает удобство и оптимизацию технологических издержек при обмене информацией между участниками, ускоряет вывод продуктов на рынок. Данная технология сводит несколько счетов клиента в разных банках в одно приложение; предлагает персональные продукты на основе анализа транзакций. В экосистемах перечень услуг не ограничивается традиционными финансовыми услугами. Например, практикуется предоставление сервисных составляющих — юридических услуг и телемедицинских консультаций в рамках страховых программ. Интеграция продуктов и услуг от различных провайдеров, которые сделают жизнь потребителя проще с помощью одного приложения, — будущее банковского сектора, это новый этап развития финансового рынка в целом на основе создания мультибанковской системы дистанционного обслуживания клиентов, в основе которой — финансовая экосистема. В качестве примера партнерства банка и ИT-компании приведем «Яндекс» и ВТБ. Они запустили финансовый сервис для инвестиций внутри подписки «Яндекс.Плюс», благодаря которой подписчики «Яндекс.Плюс» смогут менять валюту по курсу, близкому к биржевому, открывать вклады до востребования под управлением «ВТБ Капитала», покупать государственные облигации и акции компаний и выводить деньги без комиссии. Примером финансового маркетплейса с участием банковской структуры может служить «Сравни.ру» при участии Тинькофф Банка, где потребителям предлагается помощь в персональном подборе кредитов разных банков, страховых продуктов и пр.

Динамичность рыночной конъюнктуры диктует условия постоянного пересмотра и обновления конкурентных преимуществ финансовых организаций: банки укрупняются, образуют универсальные компании и начинают конкурировать с другими небанковскими игроками — микрофинансовыми организациями, ретейлом, телекомом. У банков есть потенциал, чтобы стать основополагающим звеном финансовых экосистем: средства, инфраструктура, персонал, база клиентов и накопленная информация, а также опыт работы во время неопределенности и нестабильности экономики. Это будет способствовать межотраслевому сотрудничеству для обеспечения стабильного развития и повышения конкурентоспособности на базе создания и развития мультибанковских экосистем.

ФАКТОРЫ ФОРМИРОВАНИЯ И РАЗВИТИЯ НОВЫХ ФИНАНСОВО-ЦИФРОВЫХ ПЛАТФОРМ

Форсированная цифровизация всех секторов экономики, перспективы построения маркетплейса и/или экосистемы требуют от банков совершенствования своих бизнес-процессов на базе автоматизации и оцифровки. Основными инструментами цифровизации банков являются автоматизация бэк-офисных операций, операционных процессов, всестороннее применение технологий электронных платежей, предиктивной аналитики и использование облачных технологий и площадок. Например, специальные технологические решения могут автоматизировать повторяющиеся процессы, выполнять рутинные задачи: ввод данных, простой скоринг типовых заявок, автоматизированное формирование и выгрузка выписок, обработка ручных бланков, проведение постобзвонов. Некоторые финансовые организации тестируют идентификацию клиента, которая распознает человека по голосу, и оператору кол-центра уже не нужно запрашивать номер паспорта, счета или карточки, список последних операций. Решения на базе искусственного интеллекта помогают в работе по противодействию мошенничеству.

Потребительские предпочтения нового поколения, рассмотренные выше, способствуют перемещению продаж банковских сервисов из офисов в социальные сети, мессенджеры и мобильные приложения. Это начнет превращать банки в сервисные организации, основным конкурентным преимуществом которых будет качество обслуживания и уровень сервиса. Ориентированность на клиента, его комфорт и удобство сегодня определяют качество продукта и услуги в целом. Именно поэтому финансовые организации проводят конвергенцию с нефинансовыми сервисами: создание и подключение чат-ботов, встраивание в продукты сервисных опций, которые помогают поддерживать контакт с клиентом, предоставляя дополнительную ценность и повышая лояльность за счет наполнения продуктов сервисом телемедицины, социального вычета, финансовых помощников, повышения финансовой грамотности. Сервисы и клиентоориентированность становятся одними из ключевых конкурентных преимуществ экосистем, а возможность предугадывать потребности клиента, предвосхитить его ожидания — первоочередной маркетинговой задачей финансовых организаций. Одним из решений является внедрение маркетинговых платформ, которые в режиме реального времени на цифровой основе анализа больших данных прогнозируют потребности клиента и подбирают релевантные предложения.

Финансовые онлайн-услуги в период пандемии

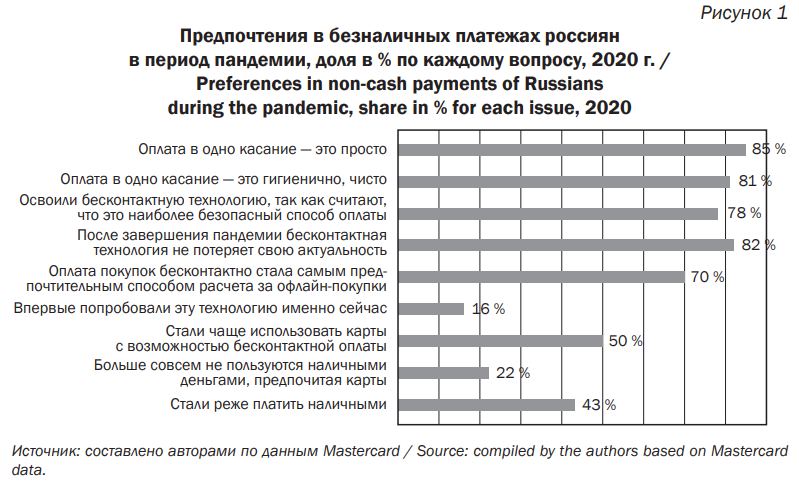

Дистанционное взаимодействие финансовых организаций и потребителей финансовых услуг хорошо проявило себя в период карантинных мероприятий в условиях предотвращения распространения новой коронавирусной инфекции. Для всех организаций оказалось важным иметь выстроенный рабочий механизм онлайн-сопровождения клиента на протяжении всего пути: от оформления продукта и изменения условий до решения вопросов, споров и завершения взаимодействия. Финансовые организации смогли быстро адаптироваться: некоторые банки запустили процедуру идентификации клиента по видео, было организовано выездное подписание, многие страховые договоры стало возможно оплатить онлайн. Несмотря на все сложности, с которыми столкнулся финансовый рынок в период пандемии, плюсы очевидны: за два месяца карантина рынок по технологичности сделал рывок на два года вперед. Потребители освоили навыки получения финансовой услуги через браузер или мобильное приложение вместо посещения отделений офлайн, научились использовать бесконтактные карты. По данным исследования Mastercard, проведенного в апреле 2020 г., в период пандемии 43 % клиентов в России предпочитали безналичные платежи наличным, 22 % перестали использовать наличные средства и начали применять карты и другие платежные средства, около 50 % клиентов стали более активно пользоваться бесконтактными картами, а 16 % клиентов впервые использовали бесконтактные платежи (рис. 1).

Рис. 1 демонстрирует высокий уровень использования безналичных платежей россиянами в период карантина и потенциал их роста после завершения пандемии: 78 % освоили бесконтактную технологию, считая ее самым безопасным способом оплаты, 82 % решили и дальше пользоваться бесконтактными картами, 85 % россиян считают данную технологию простой в использовании, 81 % отметили ее чистоту и гигиеничность (ключевой фактор в период пандемии).

Лидеры рынка уже давно предложили своим клиентам личный онлайн-кабинет для возможности просмотра информации по всем договорам кредитования, страхования. Клиенты могут онлайн подавать заявления на досрочное погашение кредитов, заявлять о наступлении страхового случая. Клиенты банков могут удаленно открывать ИИС, брокерские счета, открывать виртуальные карты. Эти возможности могут быть существенно расширены и дополнены другими услугами по желанию клиентов. Например, в страховании можно добавить данные медицинского обследования, пройденного в рамках одной из страховых программ, передавать данные с носимых устройств — с фитнес-трекеров, счетчиков шагов и калорий в смартфонах, так клиент будет не только следить за состоянием своего здоровья в динамике, но и консультироваться со специалистами по всем вопросам, используя видеозвонки в рамках телемедицины. Также компании смогли в кратчайшие сроки разработать новые страховые продукты. Некоторые банки в свою очередь предложили клиентам особые условия получения повышенного кешбэка за траты во время нахождения дома (за доставку, подписки). Тем не менее по-прежнему остается ряд процессов, не переведенных в онлайн у большинства финансовых организаций: полноценный круглосуточный онлайн-чат с менеджером компании, чат-бот с наиболее часто задаваемыми вопросами, решением вопросов типичных ситуаций, поиск операций по категориям, по датам, самостоятельный заказ справок; в страховании — автоматизация процесса осмотра недвижимости и транспортных средств, онлайн-оформление страхового случая и получение возмещения.

Ограничения и риски предоставления финансовых услуг онлайн

Текущие законодательные ограничения полноценного перехода в онлайн-формат полного спектра финансовых услуг включают обязательную личную идентификацию клиента при первом оформлении продукта — путем визита в офис либо встречи с представителем банка. В остальном в банковском секторе нет законодательных ограничений на сумму операций, нет таких услуг, которые не могут быть выполнены онлайн: переводы, покупки, бронирование, погашение кредита, открытие кредитной линии, отправление заявки на ипотеку и другие — все доступно через личный кабинет клиента.

Банк России в числе факторов, ограничивающих конкуренцию, видит низкие барьеры переключения. Издержки смены банка, страховой или инвестиционной компании могут быть денежными (необходимость заплатить), транзакционными (необходимость потратить время и усилия) и даже ментальными (например, привязанность к бренду, интерфейсу). Независимо от типа такие барьеры ограничивают потребителей в возможности сменить неэффективного поставщика услуг и получить лучшее ценовое предложение, а значит, сдерживают конкуренцию. Решение устранения ряда барьеров — запуск удаленной идентификации, позволяющей физическим лицам получать финансовые услуги дистанционно, подтвердив свою личность с помощью биометрических персональных данных в любом банке. Для удаленного получения финансовых услуг необходимо предварительно зарегистрироваться в Единой системе идентификации и аутентификации и Единой биометрической системе. После этого потребитель уже сможет обращаться в новый банк для получения финансовых услуг из любого места в любое удобное время. Подобная процедура позволяет повысить доступность финансовых услуг и снизить издержки граждан при переходе из одной организации в другую. Создаваемая при участии Банка России инфраструктура цифрового профиля гражданина сможет обеспечить удобный, безопасный и быстрый обмен данными между гражданами, государством и бизнесом в формате «одного окна», что облегчит конкурентный доступ к данным, а также перевод финансовых услуг в цифровой формат.

Эффективность деятельности и развитие финансово-цифровой экосистемы требует анализа большого объема обезличенных данных о транзакциях клиентов, а также дополнительную информацию о них из открытых источников. Объем клиентских данных любой экосистемы гораздо больше, чем генерирует банк, но сегодня большинство банков обрабатывают и хранят данные на своих базовых сервисах. Применение искусственного интеллекта проявляет риски технического несовершенства или злонамеренных действий третьих лиц. Могут получить развитие новые формы мошенничества, такие как взлом моделей и подмена алгоритмов. С внедрением новых технологий возрастает также операционный риск — цифровая трансформация бизнеспроцессов требует инвестиций в обучение и развитие кадров. Искусственный интеллект обучается самостоятельно, а аналитики не всегда могут ответить на вопрос, почему клиент, например, попал в «зеленую» или «красную» зону. Исключается человеческий фактор, снижается контроль за действиями и принятием решений. «Умный» скоринг может выдавать ошибки, принимать некорректные решения, и при этом человек не сразу успеет понять, что модель работает неправильно, определить причину сбоя. Регулирование защиты персональных данных и практика такой защиты в России все еще недостаточно развиты, что повышает уровень преступлений в цифровой сфере и создает угрозы для безопасности данных. Кроме того, во времена, когда все операции проводятся исключительно онлайн, важно также обеспечивать бесперебойность работы системы. Риски технологических или инфраструктурных сбоев увеличиваются, поэтому инвестиции в развитие информационных технологий, системы защиты данных и инфраструктуру будут расти. Цифровизация внутренних и внешних процессов финансовых организаций требует регулярного мониторинга рыночных угроз и внедрения мероприятий по их профилактике, в частности, развития систем кибербезопасности.

ВЫВОДЫ

Современные тенденции развития финансового сектора, а также вызовы современности ставят перед организациями не только новые задачи для решения, но и открывают перспективы эффективной и конкурентоспособной деятельности. Развитие финансовоцифровых платформ на российском рынке будет способствовать усилению конкурентных преимуществ и снижению негативного влияния рыночных угроз на деятельность финансовых организаций. Интеграция финансово-цифровых экосистем и товарных и/или финансовых маркетплейсов расширит спектр предоставления различного рода услуг, повысит качество обслуживания и лояльность потребителей. Это, в свою очередь, будет способствовать взаимодействию финансового и реального секторов экономики на технологически новом цифровом уровне.

Автор: Павел Самиев, генеральный директор аналитического центра «БизнесДром», председатель комитета «ОПОРЫ РОССИИ» по финансовым рынкам; Вероника Закирова, директор по рейтинговым и аналитическим проектам аналитического центра «БизнесДром» ; Дарья Швандар, к. э. н., доц., доцент департамента логистики и маркетинга Финансового университета при Правительстве РФ

Источник: Финансовый Журнал