Кредитование МСП: рекорды во время турбулентности

29.03.2024Краткий аналитический обзор подготовлен Фондом содействия кредитованию малого бизнеса Москвы и аналитическим центром «БизнесДром»

Резюме

Кредитный портфель МСП на 1 января 2024 года превысил 12,4 трлн рублей, но в первом полугодии 2024 года возможно замедление темпов роста.

В 2023 году отмечена очень высокая активность и рекорды сектора кредитования МСП, несмотря на увеличение ключевой ставки ЦБ. Льготные кредиты и программы поддержки оказали значительное влияние на рост рынка кредитования МСП. Об этом говорится в Аналитическом обзоре Аналитического центра «БизнесДром» и Московского гарантийного фонда, подведомственного Департаменту предпринимательства и инновационного развития города Москвы.

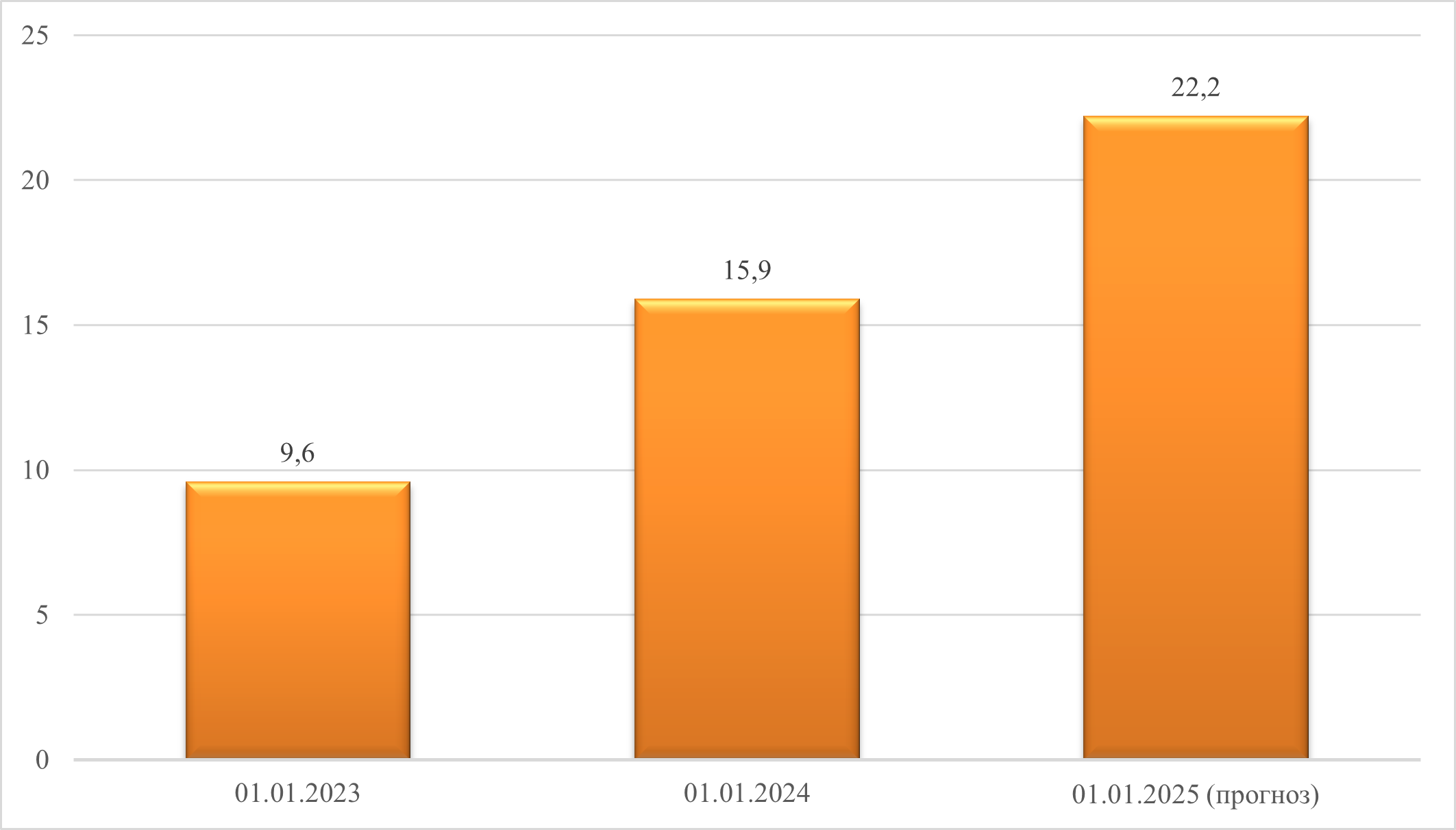

За 12 месяцев 2023 года, по данным Банка России, субъекты МСП получили исторически рекордные кредиты в объеме почти 16 трлн рублей, +39,6% к аналогичному периоду 2022 года, из них в столице 4,3 трлн рублей, здесь рост выше +52% к предыдущему году.

По данным ЦБ кредитный портфель малого бизнеса по РФ на 1 января 2024 года составил 12,4 трлн рублей, а его прирост 29,4% к аналогичному периоду 2023 года, просрочка сохранилась в районе 5%, а выдачи за декабрь были в пределах 1,8 трлн рублей.

Москва традиционно лидирует среди городов на рынке кредитования МСП, на

1 января 2024 года кредитный портфель МСП в столице превысил 3,5 трлн руб., +28% к 1 января 2023.

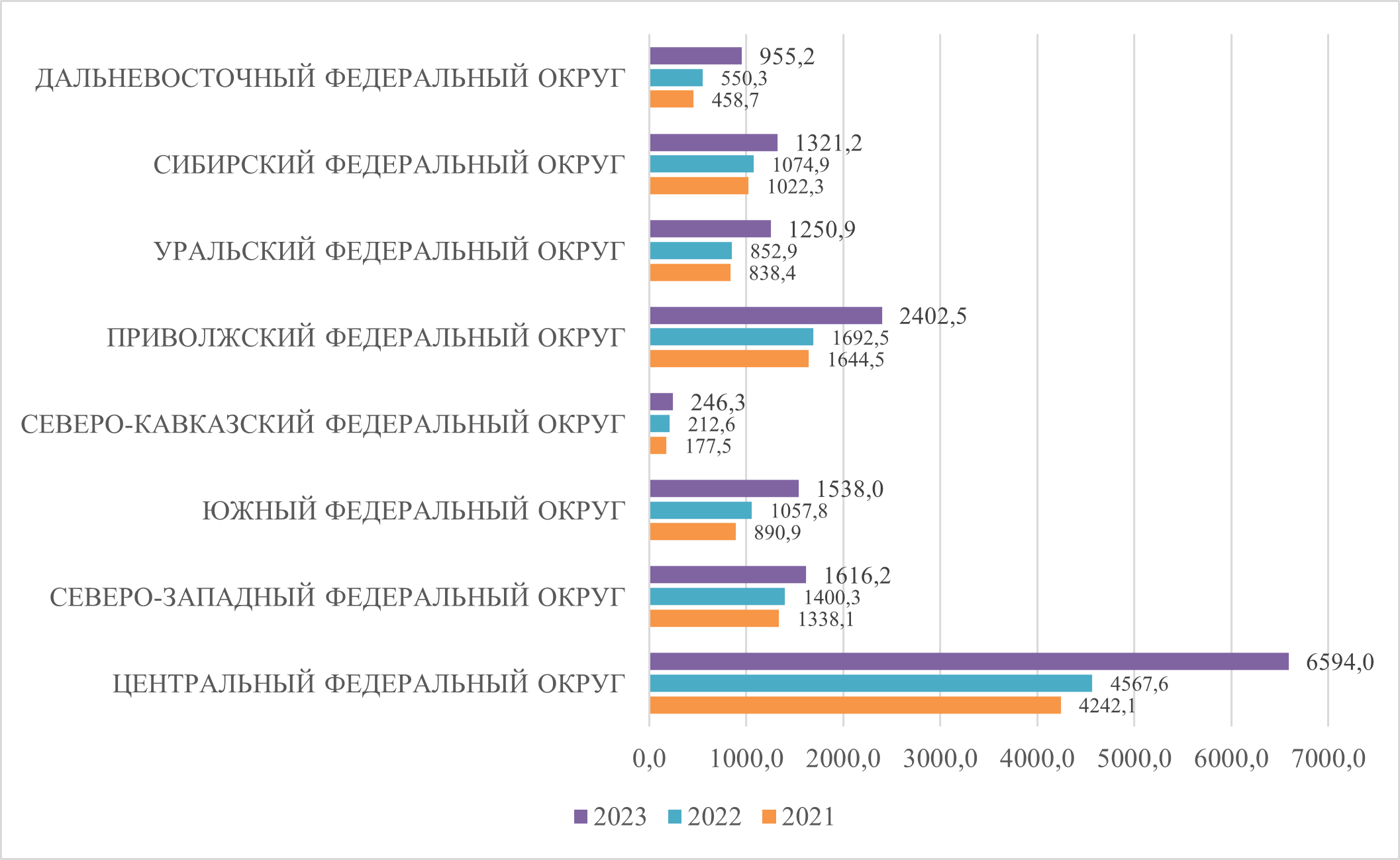

В региональном разрезе заемщикам малого и среднего предпринимательства Центрального федерального округа за 12 месяцев 2023 года предоставлено более 6,5 трлн рублей кредитов, прирост составил 44,4% к аналогичному периоду 2022 года. По объему кредитов продолжает тенденцию субъекты малого и среднего бизнеса Приволжского Федерального Округа – 2,4 трлн руб. (+42% к 2022 г.) и Южного Федерального Округа – 1,5 трлн руб. (+45,4% к 2022 г.).

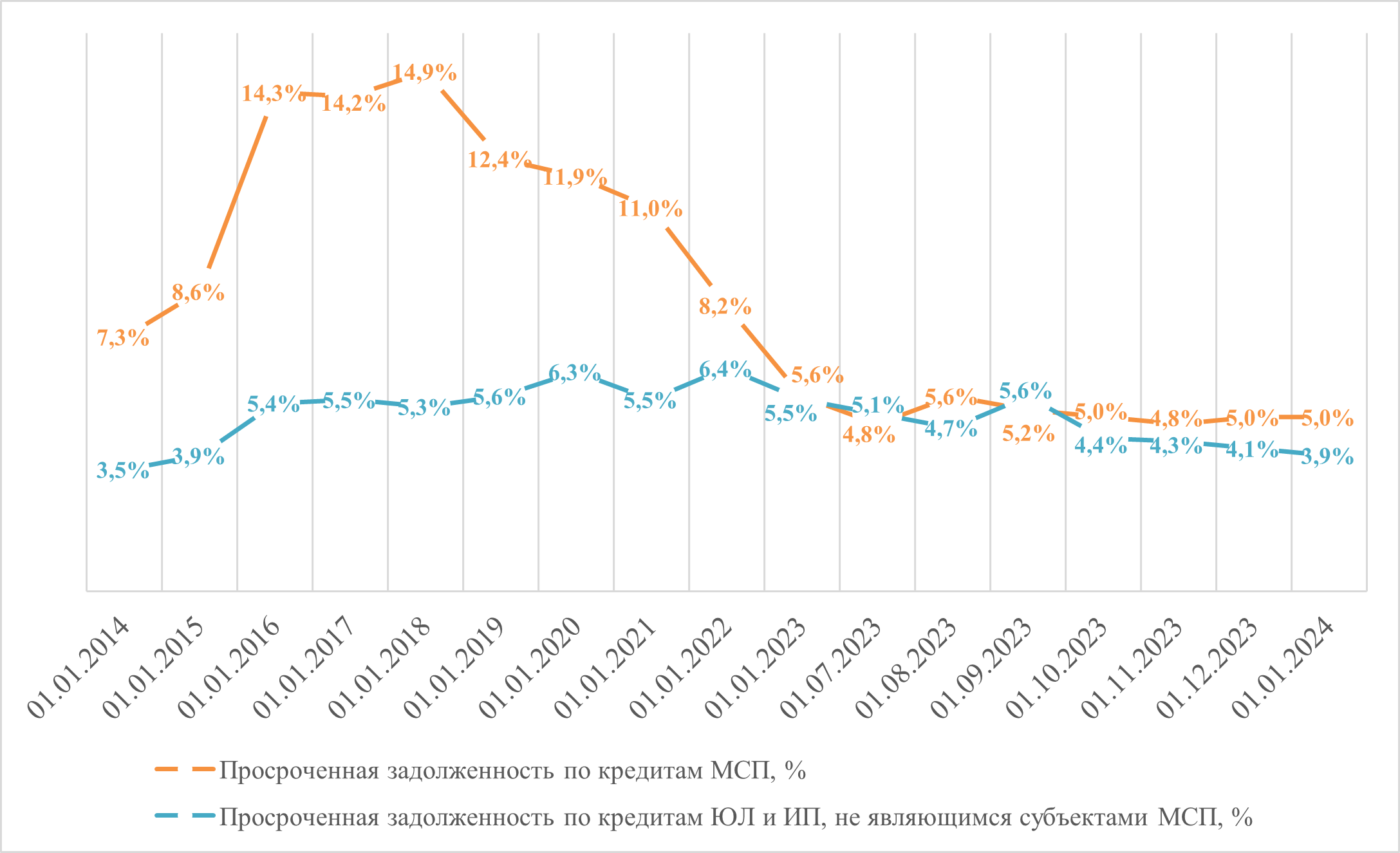

По данным единого реестра субъектов малого и среднего предпринимательства количество субъектов МСП в РФ на 01.02.2024 года составило более 6,3 млн компаний, из них 9,3% имеют кредиты (включая просроченную задолженность). Негативным фактором рынка кредитования МСП является наличие факта роста количества субъектов МСП с просроченной задолженностью: на январь 2024 года их число по РФ составило 61,5 тысяч – это почти на 33,5% больше января 2023 (46,1 тысяч). Но доля просроченной задолженности в портфеле кредитов МСП в РФ в январе 2024 года была 5,1%, минимум наблюдался в июне 2023 года – 4,8%.

По данным ЦБ в январе 2024 года МСП получили вдвое меньший объем кредитов 0,9 трлн рублей, по сравнению с декабрем 2023, а портфель за месяц подрос на 0,5% и немного не дотянул до 12,5 трлн рублей. Но декабрь к январю не репрезентативен и нужно дождаться результатов первого квартала. Комитет «Опоры России» по финансовым рынкам прогнозирует, что в 1 полугодии 2024 года прирост выдачи новых кредитов в сегменте вряд ли будет темпом выше 10%, ведь рост ключевой ставки, а вслед за ней и рыночных ставок, а также рост просрочки скажутся на охлаждении рынка кредитования МСП. Борьба банков за лучших клиентов этого сегмента продолжится.

Сами предприниматели свидетельствуют о росте деловой активности: индекс RSBI в феврале 2024 года 57,0 – вернулся к историческому пику июня 2023 – 57,1. Но среди компонент индекса только «кредиты» вызывают тревогу: предприниматели указали на рост количества отказов и слишком высокие ставки.

Задача государства и финансовых учреждений в таких условиях не только сохранить МСП доступ к финансированию, но прямо поддержать рост активности компаний в период санкций, перестройки бизнес-процессов, импортозамещения и занятия оставленных иностранцами ниш.

В рамках нацпроекта «Малое и среднее предпринимательство» в 2023 году 100 тысяч субъектов МСП получили кредиты на сумму 1,5 трлн рублей, включая кредиты по программе «1764», «ПСК», зонтичным гарантиям и другим. В три раза выросло число МСП, кто воспользовался поручительствами региональных гарантийных организаций (данные Корпорации МСП): в 2020 году 6839 субъектов МСП получили 163 млрд рублей, в 2023 году 21 388 предприятий привлекли 430 млрд рублей, из них с поддержкой Московского гарантийного фонда 66 млрд рублей.

В 2024 году ряд программ господдержки малого и среднего предпринимательства продолжатся на федеральном и региональном уровне. Для сохранения их положительного влияния на рынок необходимо текущие госпрограммы дофинансировать и инициировать новые. Особенно это важно в условиях высоких ставок, санкционного давления, когда многие предприятия несут дополнительные расходы на перестройку бизнес-цепочек и им остро требуются оборотные и инвестиционные средства.

Рынок кредитов МСП: 2023 и ожидания 2024?

Как отмечалось ранее, за 12 месяцев 2023 года, по данным Банка России, субъекты МСП получили свыше 15,9 трлн рублей (объем выдач кредитов МСП суммарно), +39,6% к аналогичному периоду 2022 года. По данным ЦБ, кредитный портфель малого бизнеса по РФ на 1 января 2024 года составил 12,4 трлн рублей, а его прирост 29,4% к аналогичному периоду 2023 года, просрочка сохранилась в районе 5%, а выдачи за декабрь были в пределах 1,8 трлн рублей.

В январе 2024 года МСП получили вдвое меньший объем кредитов 0,9 трлн рублей, по сравнению с декабрем 2023, а портфель за месяц подрос на 0,5% и немного не дотянул до 12,5 трлн рублей. Но декабрь к январю не репрезентативен, нужно дождаться результатов первого квартала.

Комитет «Опоры России» по финансовым рынкам прогнозирует, что в 1 полугодии 2024 года прирост выдачи новых кредитов в сегменте вряд ли будет темпом выше 10%, ведь рост ключевой ставки, а вслед за ней и рыночных ставок, скажутся на охлаждении рынка кредитования МСП. Борьба банков за лучших клиентов этого сегмента продолжится.

Какие показатели транслирует малый бизнес в условиях финансовой непредсказуемости?

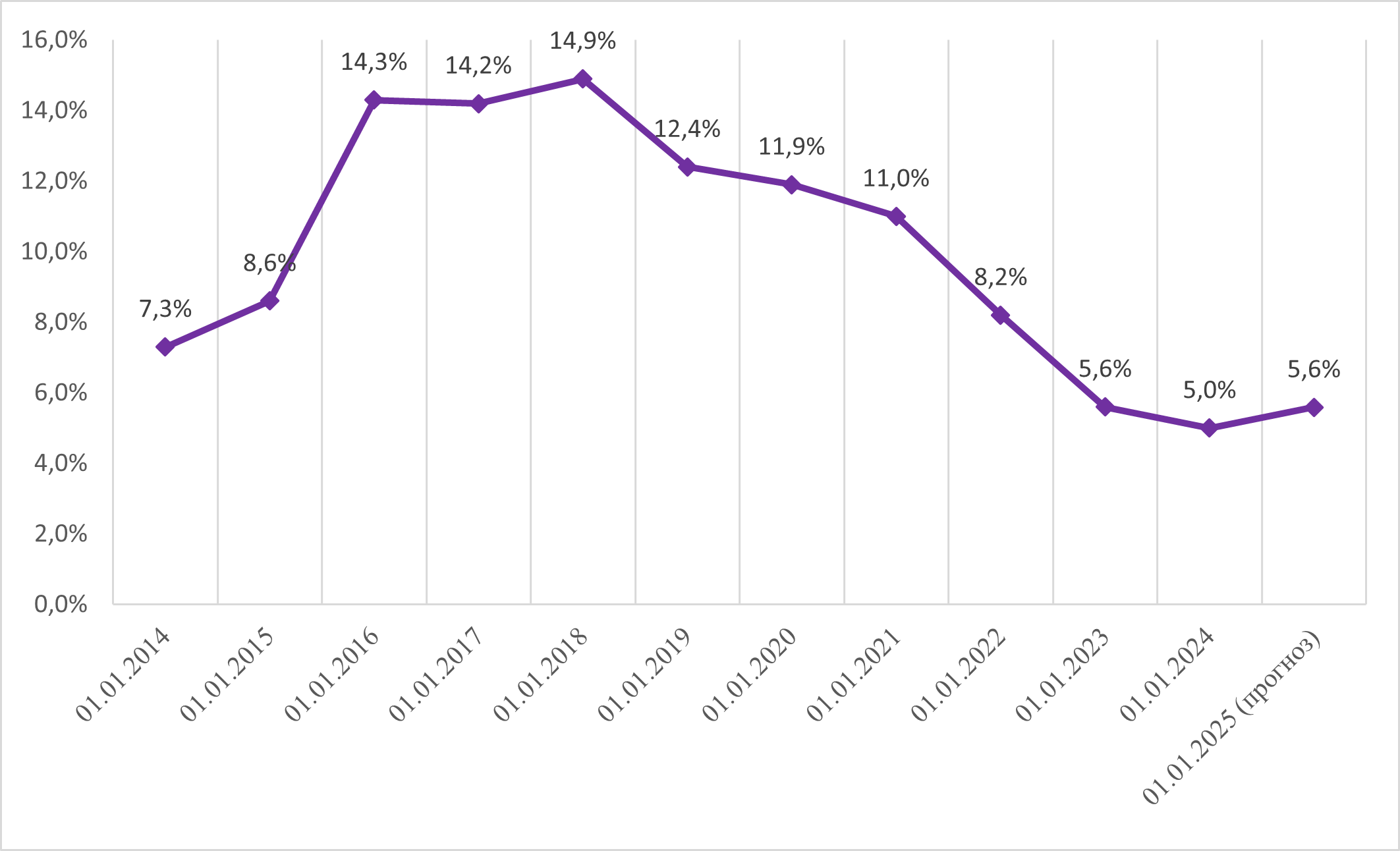

По данным единого реестра субъектов малого и среднего предпринимательства количество субъектов МСП в РФ на 1 февраля 2024 года составило более 6,3 млн компаний, из них 9,3% имеют кредиты (включая просроченную задолженность). Негативным фактором рынка кредитования МСП является наличие факта роста количества субъектов МСП с просроченной задолженностью: на январь 2024 года их число по РФ составило 61,5 тысяч – это почти на 33,5% больше января 2023 (46,1 тысяч). Доля просроченной задолженности в портфеле кредитов МСП в РФ в январе 2024 года выросла до 5,2%, минимум наблюдался в июне 2023 года – 4,8%.

Согласно опросным данным самих предпринимателей рассчитывается индекс деловой активности RSBI, который ежемесячно составляют общественная организация «Опора России» и Промсвязьбанк. По данным опроса предпринимателей спрос на кредиты был максимальный летом: тогда ответили, что в кредите заинтересованы 41% опрошенных.

В феврале 2024 года индекс достиг значения 57,0 — свидетельствует о росте деловой активности. Индекс был на историческом пике в июне 2023 – 57,1, снизился к концу лета до 54,2 и постепенно вернулся к высокому уровню. Три ключевые компоненты индекса на подъеме. «Продажи»: компонента вернулась в зону роста, достигнув максимума с середины 2019 года благодаря оптимизму предпринимателей. «Кадры»: компонента поднялась к историческому максимуму за счет меньших сокращений штата и высоких ожидай бизнеса. Инвестиции: компонента, как и индекс, приблизилась к июльскому максимуму благодаря активному расширению бизнеса. И только компонента «кредиты»: единственная из ключевых, снизилась из-за увеличения доли отказов и повышения неуверенности МСП в одобрении займа.

Господдержка кредитования

Задача государства и финансовых учреждений заключается в том, чтобы сохранить МСП доступ к финансированию, поддержать рынок, пойти на встречу малому бизнесу в период подъема деловой активности и стремления МСП к росту, импортозамещению, занятию освободившихся ниш, причем они делают это в условиях высокой неопределенности и изменчивости. Из-за санкций многие предприятия несут дополнительные расходы на перестройку бизнес-цепочек, им остро требуются оборотные и инвестиционные средства.

В части кредитования МСП государство действует в двух направлениях: льготное кредитование делает кредит существенно дешевле, а гарантийная поддержка решает вопрос с нехваткой залогов.

В рамках нацпроекта «Малое и среднее предпринимательство» порядка 100 тыс. субъектов МСБ в 2023 г. привлекли более 1,5 трлн руб. кредитов, среди них такие программы, как «1764», «ПСК», комбинированная программа льготного кредитования, «зонтичные» поручительства, гарантии РГО, а также микрозаймы и гранты.

По программе «1764» в 2023 г. было заключено 27 100 кредитных договоров на 638,5 млрд руб. По «ПСК» было выдано 5300 кредитов на сумму 199 млрд руб. Комбинированная программа получила финансирование для 817 проектов на общую сумму 92,8 млрд руб.

По «Зонтичному» поручительству Корпорации МСП в 2023 г. заключено 16 200 кредитных договоров на 247 млрд руб. Малым предпринимателям было выдано 27 400 микрозаймов на 54,04 млрд руб., а поручительство при недостаточности залогового обеспечения привлекло 25 600 кредитных и заемных средств на 421,1 млрд руб. Объем поддержки по программе льготного лизинга на конец 2023 года составил 2,3 млрд руб., что на 73% превышает показатель аналогичного периода 2022 года. Количество молодых и социальных предпринимателей, получивших грантовую поддержку с начала 2022 г., составило почти 8400 субъектов МСП. Бизнесу были предоставлены субсидии на сумму 3,6 млрд руб.

Субъектам МСП оказана финансовая поддержка в рамках Национальной гарантийной системы (кредиты, с гарантийной поддержкой участников НГС) в общем объеме 1,1 трлн рублей, в том числе 907,3 млрд рублей финансовой поддержки, не пересекающейся с программой льготного кредитования).

Растет интерес МСП к кредитованию под поручительства региональных гарантийный организаций (РГО). В 2023 году 21388 субъектов МСП получили поручительства РГО объемом 190 млрд рублей, под которые банки выдали 430 млрд рублей кредитов, в 1,5 раза больше к году ранее.

В стратегии развития МСП, утвержденной Правительством России, указано увеличение доли малого бизнеса в экономике до 40%. Для этого в 2024 году ряд программ господдержки малого и среднего предпринимательства продолжатся на федеральном и региональном уровне. Так, Минэкономразвития, Министерство финансов и Банк России планируют продлить до 2030 года программу льготного инвестиционного кредитования, благодаря которому малые и средние предприятия, действующие в приоритетных секторах, могут получить преференциальное финансирование для инвестиционных целей в размере от 50 млн до 2 млрд рублей в рамках специальной программы. Срок кредитования составляет до 10 лет, с предоставлением льготных условий на первые 5 лет. Процентные ставки в первые 3 года составляют 7,5% годовых для средних предприятий и 9% годовых для малых и микропредприятий, затем на протяжении следующих 2 лет применяется ставка программы «ПСК+1764», установленная на момент заключения договора.

Для малых технологических компаний по программе льготного кредитования максимальную сумму заемных средств увеличили до 1 миллиарда рублей. Участники программы могут привлекать средства по льготной ставке 3% годовых на инвестиционные или оборотные цели. Финансовую поддержку получат предприятия, специализирующиеся на искусственном интеллекте, квантовых коммуникациях, современных и перспективных сетях мобильной связи, развитии водородной энергетики и других. На сегодняшний день уже 1700 компаний получили статус МТК по результатам экспертизы или автоматически.

По данным Минэкономразвития на 1 января 2024 года текущий портфель программы льготного кредитования МСП, сформированный по кредитным соглашениям с более чем 73,3 тыс. субъектов МСП, составил 941,4 млрд рублей.

Из планов 2024 года известно, что Корпорация МСП довела до банков 25 млрд рублей в рамках механизма «зонтичных» поручительств для малого бизнеса на первый квартал 2024 года. Под поручительства предприниматели смогут получить в банках-партнерах не менее 50 млрд рублей кредитов. «Зонтичные» поручительства предоставляются в 19 банках, для МСП они бесплатны. Также опубликован план выдачи поручительств региональными гарантийными организациями в 2024 году в объеме 133 млрд рублей.

Региональное кредитование МСП в цифрах

За 12 месяцев 2023 года лидерами среди регионов стали заемщики МСП Центрального федерального округа, получив более 6,5 трлн рублей кредитов, прирост составил 44,4% к аналогичному периоду 2022 года. По объему кредитов, выданных за весь 2023 год продолжает тенденцию субъекты малого и среднего бизнеса Приволжского Федерального Округа – 2,4 трлн руб. (+42% к 2022 г.) и Южного Федерального Округа – 1,5 трлн руб. (+45% к 2022 г.).

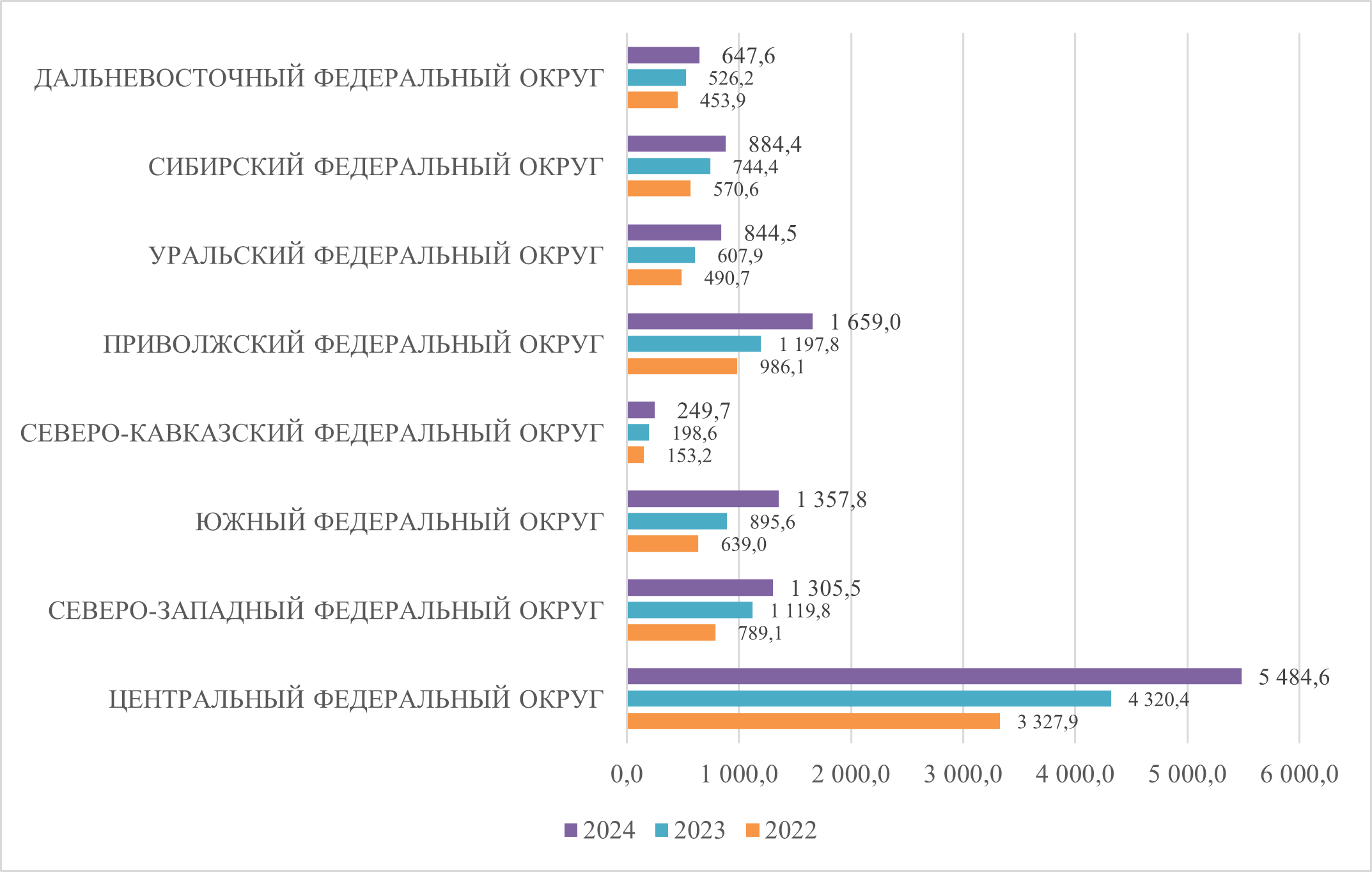

По кредитному портфелю на 1 января 2024 года наибольшие показатели среди регионов демонстрируют Центральный федеральный округ – 5,4 трлн рублей, Приволжский федеральный округ – 1,6 трлн рублей и Южный федеральный округ более 1,3 трлн рублей.

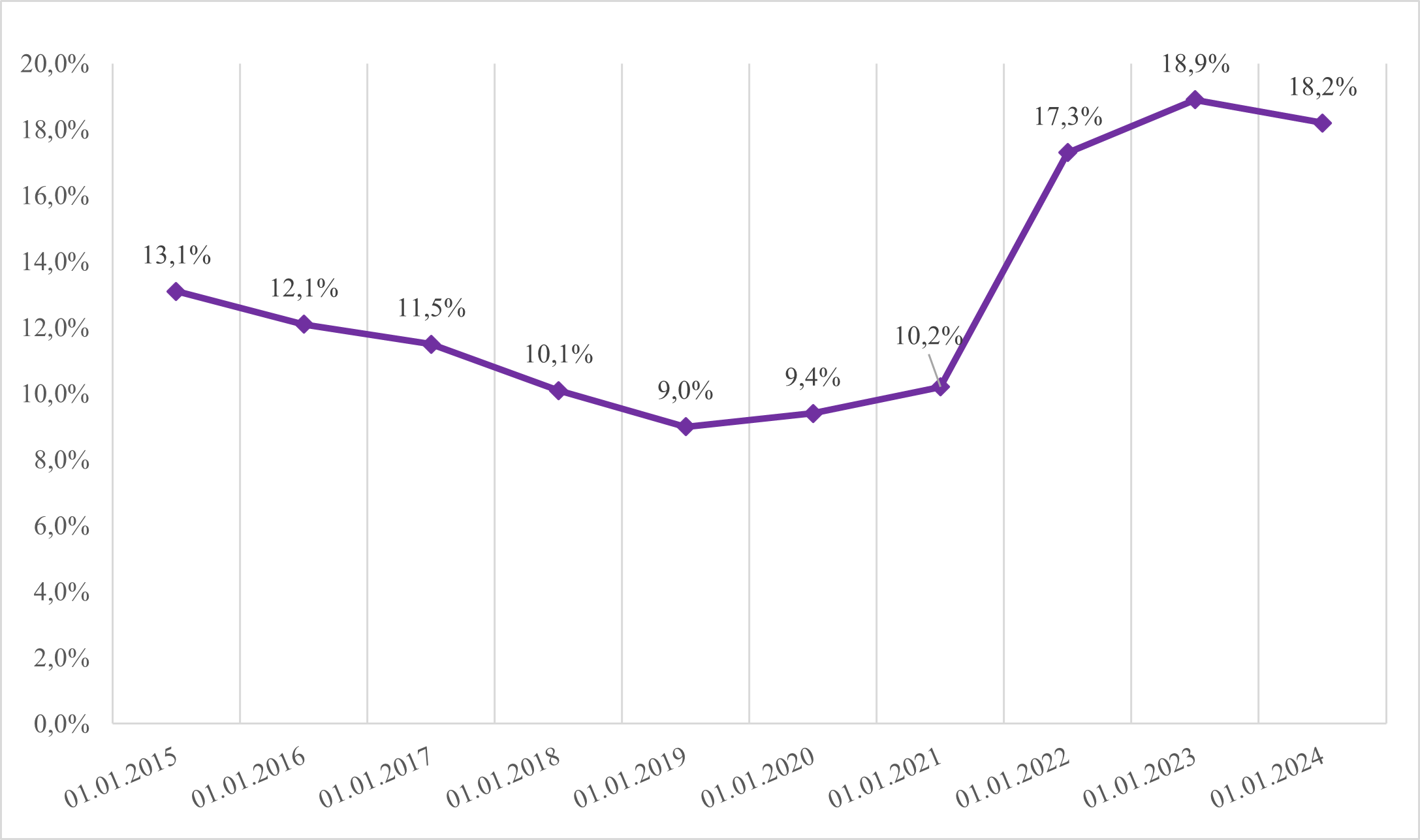

Годовой темп прироста задолженности по кредитам МСП по состоянию на январь 2024 года был положительным во всех федеральных округах, его наибольшее значение наблюдалось в Южном (51,6%), Уральском (38,9%) и Приволжском (38,5%) федеральных округах. По доле задолженности субъектов МСП в общей сумме задолженности по кредитам ЮЛ и ИП на январь 2024 года лидировали Северо-Кавказский (45,2%), Южный (37,9%) и Приволжский (30,7%) федеральные округа.

Стабильность Москвы по лидерству в кредитовании МСП

На начало марта 2024 года в Москве числится более 908 тысяч субъектов МСП, +6% к марту 2023, но среди них есть и дочерние компании крупных бизнесов, которым выгодно позиционировать себя малым бизнесом, при анализе статистики стоит учитывать этот факт.

Москва традиционно остается лидером среди регионов по итогам 2023 года кредитования МСП – более 4,2 трлн рублей (+52,3% к аналогичному периоду 2022 года) новых кредитов здесь получили МСП. Кредитный портфель на 1 января 2024 года превысил 3,5 трлн рублей, прирост составил 27,9% к аналогичному периоду 2023 года.

В январе 2024 года банки выдали столичным МСП вдвое меньший объем новых кредитов 212,7 млрд рублей, по сравнению с декабрем 2023, но январь 2024 к январю 2023 демонстрирует динамику +30%. Как отмечалось выше, по первому месяцу года рано делать выводы, дождемся квартальной отчетности. Если говорить про портфель, то за январь он практически не изменился в Москве и на 01.02.24 составил чуть менее 3,6 трлн рублей. Среди негативных факторов: доля просроченной задолженности в столице в январе 2024 года увеличилась до 8,1%, это выше, чем по стране в целом 5,2%, годом ранее в столице просрочка была 7,9%.

В дополнение к мерам федеральной поддержки кредитования МСП в Москве действуют свои программы. Так, Московский гарантийный фонд выдает поручительства как по рыночным, так и по кредитам с льготной ставкой. За время работы Фонд помог МСП привлечь свыше трети триллиона заемных средств, из них в 2023 году 66 млрд рублей. По сравнению с предыдущими годами рост колоссальный: в 2017-2018 годах – 22-23 млрд рублей, а в 2015-2016 на уровне 3-4 млрд рублей в год. Всего за первый месяц 2024 года под поручительства Фонда предприниматели получили финансирование в объеме 3,2 миллиарда рублей. Рост достигнут за счет внедрения быстрых процедур принятия решений и поточных поручительств – аналога «зонтичных» гарантий Корпорации МСП. Сейчас – это практически каждое второе поручительство. Этот опыт целесообразно расширить на другие РГО.

Для начинающих предпринимателей в Москве до конца 2024 года будет действовать программа льготного кредитования, где 70% кредита покрывает поручительство Фонда, а 30% субсидия Правительства Москвы. Стоит упомянуть еще об одном важном «пилоте» — также под поручительства Фонда запущено кредитование МСП под залог прав интеллектуальной собственности, в данной программе участвует Правительство Москвы и Московский инновационный кластер.

По итогам 2023 года поручительством Фонда воспользовался каждый 19-й кредитующийся субъект МСП. Проникновение этого вида поддержки на рынок ограничено нагрузкой на капитал Фонда – 12 млрд рублей, ведь действующий портфель уже достиг 100 млрд рублей. План для Фонда на 2024 год — предоставить поручительства в объеме 22,5 миллиардов рублей, дальнейшее наращивание портфеля рискованно в текущих условиях.

ПРИЛОЖЕНИЕ

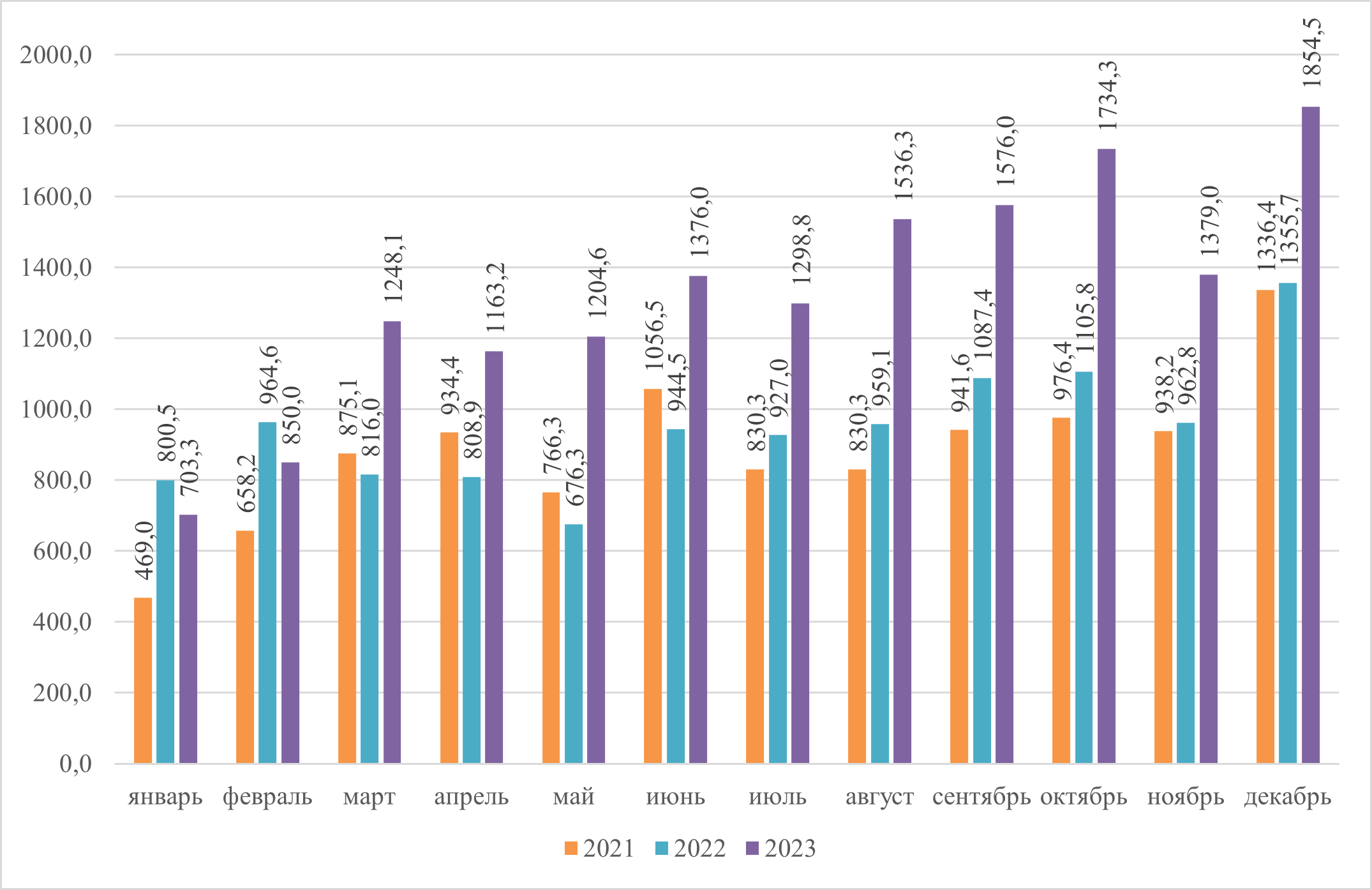

График 1. Объем кредитов, предоставленных субъектам МСП (млрд рублей)

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

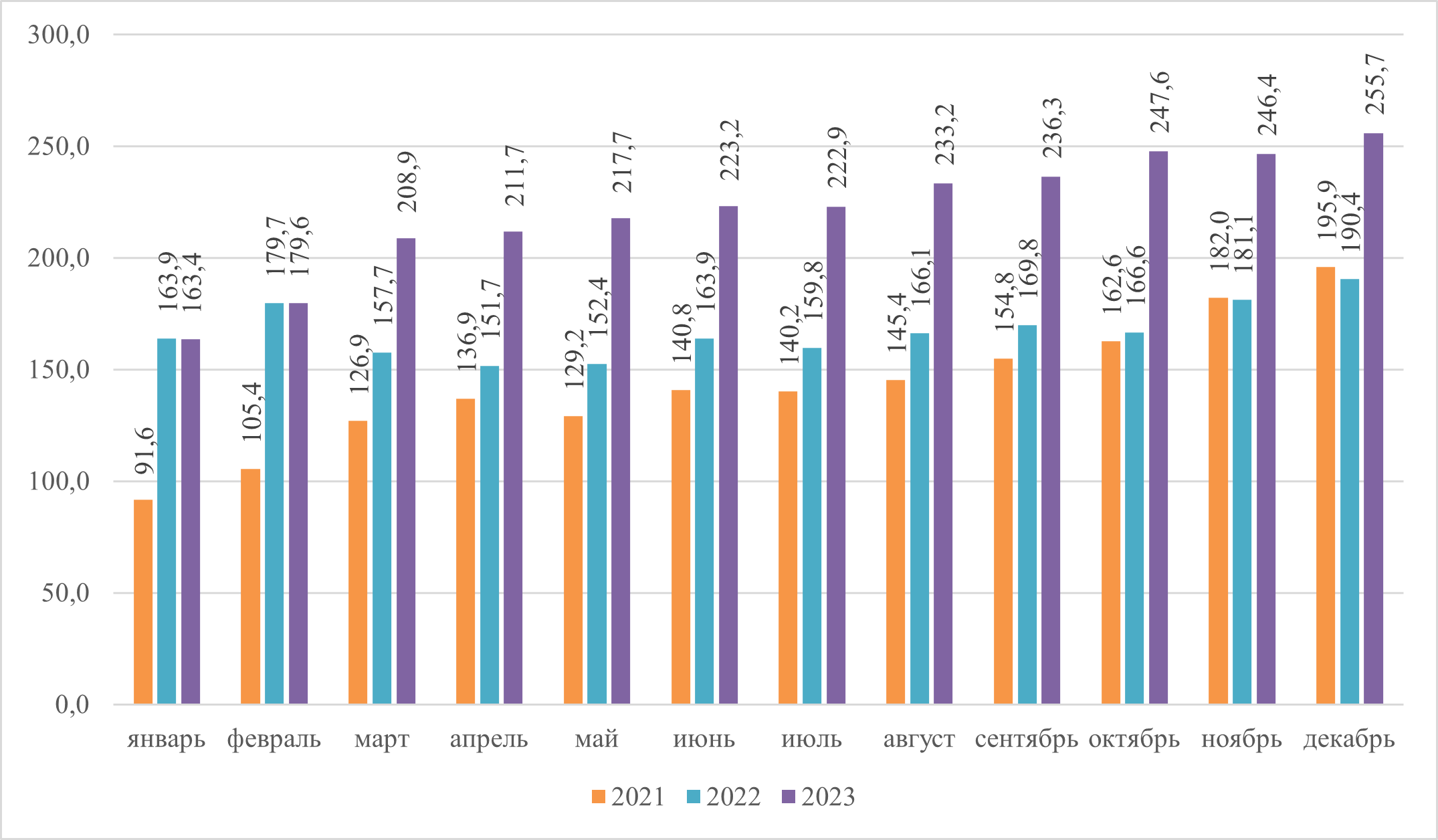

График 2. Число заемщиков МСП, получивших кредит в отчетном месяце, тыс. МСП

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 3. Уровень просроченной задолженности по кредитам МСП, крупному бизнесу (%)

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 4. Доля кредитов МСП в общей сумме задолженности ЮЛ (%)

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 5. Динамика объема кредитного портфеля МСП (трлн рублей)

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 6. Уровень просроченной задолженности по кредитам МСП (%)

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 7. Объем кредитов, выданных МСП за год в региональном разрезе, млрд руб.

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 8. Портфель кредитов МСП в региональном разрезе на 01.01.2024, млрд руб.

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России