Микрофинансовый рынок: активный рост на фоне снижения ставок

01.09.2017Средняя сумма микрозайма остается в целом стабильной: 9,9 тыс. рублей в первом квартале 2017 года, 9,4 тыс. рублей в четвертом квартале 2016-го.

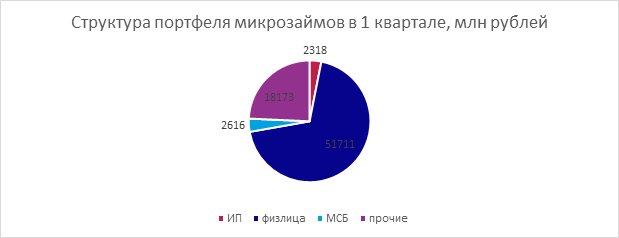

Структура заемщиков МФО также не претерпевает существенных изменений. Объем выдач микрозаймов юрлицам первом квартале вырос по сравнению с аналогичным периодом прошлого года на 38,2%, до 2,6 млрд рублей (в структуре совокупного портфеля МФО это 4,6% от общего объема выданных микрозаймов), индивидуальным предпринимателям – на 24,4%, до 2,3 млрд рублей (4,1% от общего объема выданных микрозаймов). Суммарный портфель ссуд малому бизнесу от МФО составил около 5 млрд рублей, что на 31,3% выше значения 2016 года.По оценкам БизнесДром, активное развитие данного направления кредитования МФО было простимулировано не только снижением ставок и неценовых параметров, но и, в частности, поправками в закон «О микрофинансовой деятельности и микрофинансовых организациях», которые увеличили максимально допустимый размер микрозайма для юридических лиц и индивидуальных предпринимателей с 1 до 3 млн рублей. В связи с принятием законодательных изменений вырос портфель по МСБ, в то же время, займы стали крупнее и, как результат, сократилось число договоров с юрлицами – на 18% по сравнению с аналогичным периодом 2016 года (до 3,5 тыс.). Количество договоров с ИП также снизилось (на 43,8%, до 3,5 тыс.).

МФО в первом квартале 2017 года показали хороший финансовый результат — заработали 3,3 млрд рублей прибыли, что на 46,9% больше, чем за аналогичный период 2016 года.

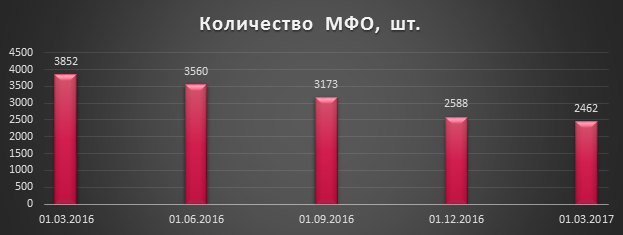

Параллельно на рынке усиливается концентрация и происходит сокращение участников – так, число МФО за первый квартал 2017 года сократилось на 126 (до 2462). При этом рынок является «живым» — на нем по-прежнему активно появляются новые игроки, кого-то принудительно исключает из реестра регулятор, кто-то – сворачивает бизнес самостоятельно. За первый квартал 2017 года за постоянные нарушения законодательства были исключены из реестра 184 МФО, а еще 78 отказались самостоятельно от ведения деятельности. При этом за отчетный период появилось 140. Для сравнения: в четвертом квартале число МФО сократилось на 586, таким образом, темпы сокращения числа участников на рынке снизились, однако, скорее всего, они ускорятся по итогам года, так как регуляторная политика по чистке рынка МФО только недавно стартовала и, безусловно, будет продолжаться.

Регулятор вплотную занялся чисткой рынка МФО в 2016 году, и в 2017 году повышение прозрачности отрасли останется важной задачей для ЦБ. Регулятор планирует и далее исключать из реестра организации, деятельность которых является непрозрачной, а положение – финансово неустойчивым, в частности, организации, которые не выполняют установленные законодательством требования, нарушают права потребителей, не выполняют нормативы финансовой устойчивости и надежности (например, не формируют резервы на возможные потери по займам в размере 100% к концу года), не вступает в СРО или и вовсе не ведет деятельность (не выдает микрозаймы).

Очищение рынка от игроков, не ведущих реальную деятельность, либо недобросовестных игроков, повышение прозрачности микрофинансовой деятельности, по нашим оценкам, приведет к дальнейшему повышению роста спроса на кредиты, а также привлечет дополнительные инвестиции на рынок. Невысокие ставки по консервативному варианту формирования сбережений – банковским вкладам – стимулируют инвесторов искать другие, более доходные варианты. Вложения в МФО являются привлекательной альтернативой, инструментом, который может принести доходность свыше 20%.

Статистика подтверждает рост интереса инвесторов к МФО. В первом квартале 2017 года МФО привлекли 16,5 млрд рублей (накопленным итогом), это на 11,7% выше значения за предыдущий квартал (четвертый квартал 2016 года). Средний размер привлеченных инвестиций от одного инвестора – юридического лица — около 20 млн рублей (+55,6% по сравнению с аналогичным периодом 2016 года), от физического лица — 3,1 млн рублей (+30,1%). При этом доля инвестиций от физлиц снижается (с 62,9 до 58,8%), и эта динамика сохранится далее, так как согласно законодательным изменениям, привлекать деньги от граждан, не являющихся учредителями, теперь могут только участники рынка, которые получили статус МФК.

Рост объемов рынка МФО сопровождается рядом структурных и законодательных изменений. В частности, микрофинансовые организации разделились на МКК и МФК, только последние могут привлекать инвестиции от физлиц. Пока около 35 компаний получили такой статус.

Другое структурное изменение – стимулирование микрофинансовой деятельности в сегменте МСБ. Уже был расширен максимальный лимит микрозайма для ИП и юрлиц. Кроме того, ЦБ ввел новые требования, в рамках которых микрозаймы делятся на две новые группы — задолженность по займам «до зарплаты» и ссуды для малого и среднего бизнеса. По первой группе регулятор установил повышенные нормы резервирования, а по ссудам для МСБ нормы резервирования стали льготными.

Также игроки рынка привыкают к более жесткому контролю со стороны ЦБ. Уже принято два новых профессиональных стандарта в сфере микрофинансирования — по защите прав потребителей и по управлению рисками. Стандарт о защите прав и интересов клиентов вступил в силу с 1 июля 2017 года, а с начала 2018 года будет обязателен для исполнения всеми игроками рынка и стандарт по управлению рисками. По нашим оценкам, введение данных стандартов будет стимулировать дальнейшее повышение доверия к микрофинансовой деятельности и со стороны клиентов-заемщиков МФО, и со стороны инвесторов, и со стороны регулятора. Бизнес МФО все же остается одним из самых высокорисковых, что признают и сами микрофинансовые компании. Введение стандартов качества повысит ответственность игроков рынка, прозрачность их бизнеса и продуктов для конечных потребителей. Безусловно, это приведет и к дальнейшему сокращению участников рынка, так как не все будут готовы к ужесточению «правил игры». В разработке находится и третий стандарт – по операциям на финансовом рынке.

В то же время, есть ограничения, мешающие развитию рынка. Например, сегодня активно обсуждается законодательная инициатива по ограничению предельной ставки по микрозаймам для населения в 150%, что, с одной стороны, может повлечь активный рост спроса на кредиты микрофинансовых компаний, с другой, резко понизит маржинальность данного бизнеса и приведет к сжатию рынка. Также в сегменте традиционно отмечается высокая просрочка и риски невозврата. В принципе, у МФО много закредитованных заемщиков, а также тех, кто имел сложности с обслуживанием финансовых обязательств в прошлом. Так, по данным ОКБ, 33% заемщиков, получивших новый микрозайм в 2017 году, имеют просрочку свыше 30 дней по ранее открытым обязательствам, из них 26% имеют непогашенную просрочку 90 дней и более.

В любом случае микрофинансовый рынок в 2017 году, по нашим оценкам, покажет более высокие темпы прироста (не менее, чем на 10%), чем банковское кредитование, в том числе, розничное. Рынок переживает стадию активного развития, хотя, стоит также отметить, что разница в темпах роста МФО и банковского кредитования сегодня меньше, чем несколькими годами ранее, когда МФО росли в разы быстрее банков – в первую очередь, из-за эффекта низкой базы.

Автор: Банки.ру

Источник: Банки.ру