Попали в переделку

16.10.2023Премии в банкостраховании и выплаченные кредитным организациям комиссии снова растут, а ФАС и ЦБ хотят усилить и сделать более открытой конкуренцию в сегменте и повысить ценность страховых продуктов для клиентов. Это стало главной темой круглого стола «Банкострахование: баланс между потребительской ценностью и комиссионным доходом» в рамках XX Международного банковского форума

В сегменте банкострахования во втором полугодии 2023 года произошли существенные изменения — с 1 сентября вступило в силу Постановление Правительства № 39 «О случаях допустимости соглашений между кредитными и страховыми организациями, а также иностранными страховыми организациями и о признании утратившими силу некоторых актов и отдельного положения акта Правительства Российской Федерации», предложенное Федеральной антимонопольной службой в начале года.

В соответствии с требованиями Постановления уточнены критерии, которые банки должны применять к страховым компаниям при приеме полиса от заемщика, в том числе по рейтингам как единственному критерию финансовой устойчивости. А размеры уставного капитала и объем собранных страховых премий, наоборот, учитывать больше не будут. Теперь банки обязаны принимать полис любого страховщика, соответствующего критериям, не навязывая партнерские компании и ненужные клиенту продукты. Более того, заемщик получает право менять страховую компанию во время выплаты кредита без изменения ставки.

Постановление обязывает кредитные организации раскрывать на сайте информацию: требования банка к страховщику, перечень документов для проведения проверки. Эти нововведения позволяют надеяться, что на рынке установится более здоровая конкуренция, снизится концентрация.

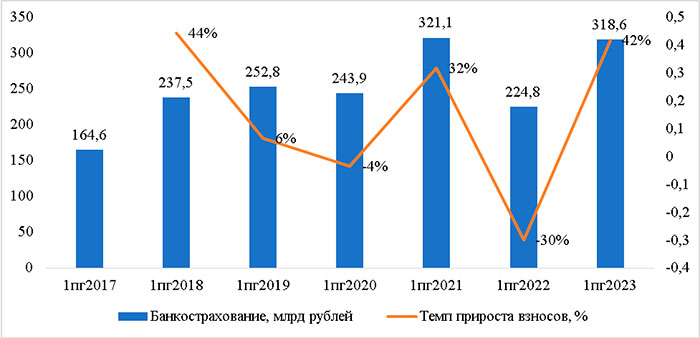

Результаты первого полугодия говорят о положительных тенденциях в сфере банкострахования. Объем сборов вырос на внушительные 41,7% по сравнению с прошлым годом, а комиссионное вознаграждение банков почти удвоилось. В структуре распределения вознаграждений посредникам банки заняли 59,5%.

На кредитные организации, согласно данным Банка России, приходится 30% общего объема собранных за первое полугодие страховых премий, что на 10 пунктов больше доли страховщиков, работающих без посредников. Общая сумма взносов за шесть месяцев составила 1,1 трлн рублей, и из них банки собрали 318,6 млрд рублей. Несмотря на динамичный рост взносов, доля банкострахования вернулась на уровень 2016 года.

На этом фоне очень важно, что при успешном внедрении Постановления и мониторинге ФАС за исполнением требований рынок станет более конкурентным и здоровым. Пока рано делать позитивные выводы, ведь на данный момент правила функционируют в тестовом режиме. Когда против нарушителей начнут принимать меры за неисполнение информирования клиентов и страховщиков, оценки страховых компаний и приема полисов, тогда и размеры комиссий, возможно, начнут снижаться. И вслед за этим повысится потребительская ценность страховых продуктов, потому что снизится доля комиссий в тарифах.

В рамках Комитета по банкострахованию и взаимодействию со страховыми компаниями АБР будут обсуждаться развитие и оптимизация этих процессов. Комитет призывает к конструктивной работе всех участников рынка — страховых компаний, банков.

«Два года назад на Международном банковском форуме мы говорили о том, что нужно переходить к универсальной модели оценки полисов банками, которая будет понятна и потребителям, и страховщикам. Как нам кажется, мы эту модель реализовали — сейчас банки дают позитивную обратную связь по использованию кредитного рейтинга в качестве универсального и публичного критерия оценки страховой компании, если полис соответствует всем требованиям кредитной организации. Мы ожидаем от внедрения этой концепции позитивных изменений, надеемся, что Постановление № 39 действительно будет работать. Со своей стороны мы сделаем все, для того чтобы банки перешли к выполнению требований. Пока не приходится говорить, что они выполняются в полной мере. Мы начали мониторинг топ-30 банков по объему кредитования физических лиц, чтобы отслеживать размещение необходимой информации на сайте. На данный момент показатели низкие: лишь 20% разместили информацию о принятии полисов всех страховщиков с рейтингом А- и выше. Информацию о требованиях к страховой услуге разместили 40% кредитных организаций», — прокомментировала ситуацию Ольга Сергеева, начальник управления контроля финансовых рынков ФАС России.

Управляющий директор компании «СберСтрахование жизни» Евгений Щекланов поделился своей точкой зрения на траекторию развития рынка: «Доверие, на наш взгляд, — это основа развития рынка. Доверие регулятора и клиента к страховщикам, и наоборот, — именно на этом будет строиться развитие в будущем. Мы переживаем сейчас трансформацию и видим, что весь рынок с большой долей вероятности встанет на этот путь. Доверие абсолютно точно будет достигнуто, в первую очередь благодаря введению понятных и прозрачных продуктов — отказа от ИСЖ в пользу продуктов на базе решений Unit Linked. У нас в компании заключено уже более 8 тыс. договоров на сумму 50 млрд рублей. Другие игроки рынка также уже заключают такие договоры, с учетом наших сборов их объем на данный момент — около 60 млрд рублей. Как мы видим, текущая средневзвешенная доходность составляет 17% годовых. То есть прозрачный хороший продукт страховщики жизни могут создавать».

«Говоря о страховании жизни, его клиентской ценности и банковском канале продаж, нужно сказать о характеристике рынка в целом и о том, как мы — страховщики — его видим. Страхование жизни сегодня — это 37 млн россиян под защитой, что для домохозяйств — очень значительная цифра. 355 млрд составили страховые премии в сегменте за шесть месяцев этого года. Сборы растут прежде всего в кредитном страховании жизни, где компании следуют за банками. Тот бум, что сейчас переживает кредитование, стимулирует и рост страхования жизни. Что отличает страховщиков жизни от других страховщиков — это доля банковского канала в сборах. 77% страховых премий в этом сегменте проходит через банковский канал, и для страховщиков это основной канал. Будущее рынка — в том числе в создании новых каналов продаж», — отметил генеральный директор «КАПИТАЛ LIFE» Евгений Гуревич.

График 1. Динамика страховых премий, полученных через кредитные организации

Автор: Павел Самиев, генеральный директор аналитического центра "БизнесДром", председатель комитета "ОПОРЫ РОССИИ" по финансовым рынкам; Олег Ханин, генеральный директор компаний «Cоюз Страховые Брокеры» и «Cоюз Айти»

Источник: Банковское Обозрение